Uno degli strumenti più popolari che vengono utilizzati nell’ambito dell’analisi tecnica è l’indicatore RSI (Relative Strength Index).

Questo strumento fa parte della categoria degli indicatori “momentum”, che servono a evidenziare gli eccessi del mercato, ovvero quelle situazioni in cui c’è una eccessiva pressione a vendere o comprare.

Queste situazioni non possono durare a lungo, e l’indicatore RSI trading ci aiuta a prevedere quando stanno per finire, e il prezzo cambierà direzione.

In questo articolo cercheremo di darti una panoramica completa del RSI: formula, calcolo e come sfruttarlo al meglio in analisi tecnica.

Graficamente come si presenta l’RSI

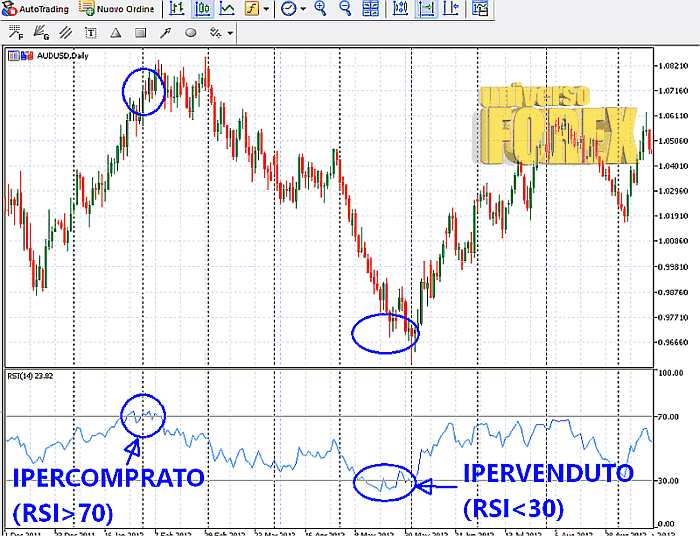

Possiamo vedere come si rappresenta indicatore RSI (Relative Strength Index) in questo grafico sulla nostra piattaforma.

_

_

Il valore dell’oscillatore RSI varia tra 0 e 100. Tuttavia John Welles Wilder Jr, colui che inventò questo indicatore, identificò altri due valori di riferimento cruciali, che ti abbiamo evidenziato sulla nostra interfaccia :

1) RSI minore di 30, in questo caso c’è una situazione di mercato di ipervenduto, e quindi una possibile inversione rialzista in futuro.

2) RSI maggiore di 70, in questo caso si evidenzia una situazione di ipercomprato, che potrebbe presto dar luogo ad un’inversione ribassista.

Come si utilizza l’oscillatore RSI: ipercomprato e ipervenduto

Una delle strategie più (ab)usate sull’indicatore Relative Strength Index (RSI) è comperare un asset quando RSI raggiunge valori di ipervenduto bassi, o vendere quando raggiunge valori di ipercomprato molto alti.

ATTENZIONE: usarlo da solo in questo modo è un ERRORE.

Va infatti sottolineato che la permanenza in zona di ipervenduto o ipercomprato può durare anche molto a lungo.

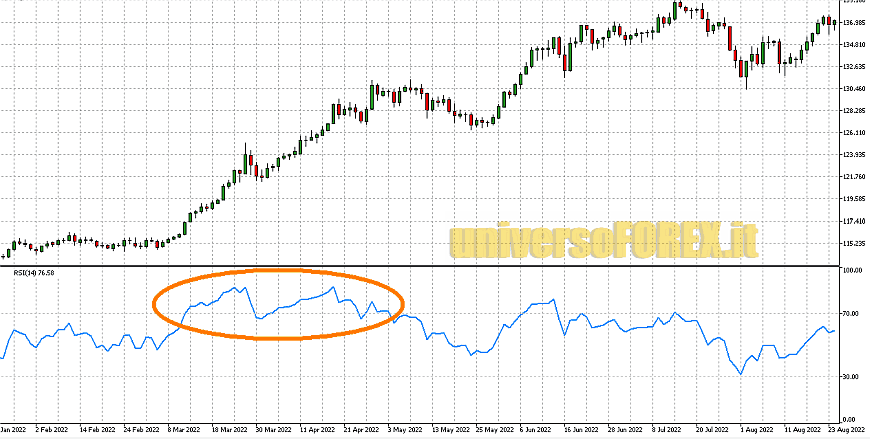

Ti mostriamo un esempio eclatante…

_

_

Come puoi vedere nell’immagine sulla piattaforma , c’è una situazione di ipercomprato che dura moltissimo tempo. Questo serve a dimostrarti che i trader che acquistano o vendono immaginando che di fronte a situazioni di ipercomprato/ipervenduto ci sarà un’automatica reazione al ribasso o al rialzo, SI SBAGLIANO DI GROSSO.

Quando sfruttiamo l’RSI Indicator con le situazioni di ipercomprato/ipervenduto, dobbiamo quindi considerarlo solo come uno strumento di “supporto”, nel senso che NON VA MAI utilizzato da solo, ma sempre insieme ad altri indicatori di trading.

In questo senso, servirà a darci una conferma oppure una smentita dei segnali di trading che ci manda l’altro indicatore che usiamo.

Per citare una strategia di questo tipo, è assai famosa la strategia che usa RSI e Bande di Bollinger.

Come usare l’indicatore RSI: le divergenze

Un modo molto efficace (il nostro preferito) di usare l’indicatore RSI è la ricerca di divergenze fra prezzi e oscillatore.

Lo spieghiamo sfruttando ancora un esempio concreto.

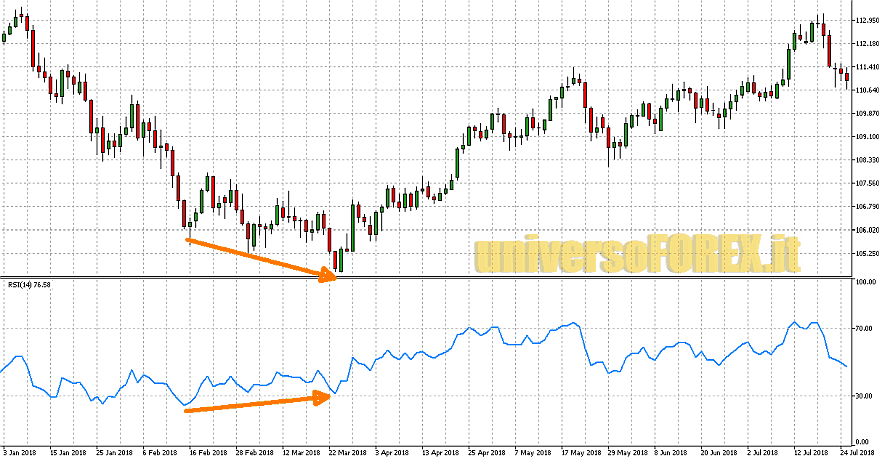

_

Nell’esempio sulla nostra puoi vedere come il prezzo genera dei minimi discendenti, mentre nello stesso tratto l’RSI genera dei minimi crescenti.

Queste situazioni di divergenza spesso preannunciano delle inversioni di tendenza importanti.

E infatti nel nostro esempio, poco dopo comincia una l’inversione del trend al rialzo. Se avessimo colto questa divergenza che ci ha segnalato l’indicatore RSI, e fossimo entrati a mercato, avremmo fatto un ottimo trade.

Il calcolo del Relative Strength Index: RSI formula

Anche se non è necessario conoscere come il calcolo del Relative Strength Index (RSI), c’è una aspetto molto importante da evidenziare, per cui ti invitiamo a leggere le poche righe che seguono…

La formula dell’indicatore RSI si basa sulla media delle differenze di prezzo che si sono registrate in un “n” numero di periodi. Eccola:

RSI = 100 – [ 100 / ( 1 + RS )]

Il fattore RS è l’elemento più complesso del calcolo.

Per arrivarci si prendono le differenze tra apertura/chiusura di tutte le ultime sedute RIALZISTE su un numero “n” di periodi, e si fa una media.

Poi si prendono le differenze tra apertura/chiusura di tutte le “N” ultime sedute RIBASSISTE su un numero “n” di periodi, e si fa una media.

Il rapporto tra queste due medie ci dà il valore RS.

L’importanza degli N periodi

Anche se ognuno può stabilire il valore degli “n” periodi da prendere in considerazione per il calcolo, di solito si utilizza il valore 14.

Ti precisiamo però che molti trader esperti tendono a variarlo in relazione all’asset negoziato o alle condizioni di mercato.

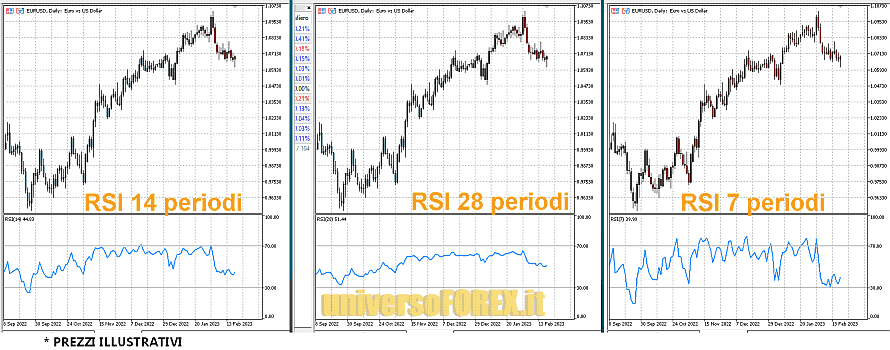

Va sottolineato però che le modifiche del numero di periodi possono incidere enormemente sull’efficacia del RSI, come vediamo in questa immagine sulla piattaforma

Come puoi vedere, man mano che il valore di n diminuisce, l’oscillatore diventa sempre più sensibile rispetto all’andamento dei prezzi, e quindi diventano meno affidabili i segnali dell’indicatore Relative Strength Index.

Difetti simili, ma in senso opposto, si hanno se viene dato a “n” un valore troppo elevato. L’RSI diventa troppo “ingessato” e ci fornisce pochissimi segnali.

Quando si determina il valore del parametro N, occorre quindi fare molta attenzione.

La strategia RSI a 2 periodi

Questa strategia è molto particolare, e punta a cogliere l’inversione del trend qualora si verificano determinate condizioni. In essa i livelli sensibili del Relative Strength index vanno fissati a 5 e 95.

A questo metodo operativo abbiamo dedicato un articolo specifico: strategia RSI a 2 periodi.

RSI più reattivo (per lo scalping)

Ci sono delle modalità più particolari per utilizzare l’RSI. Un esempio è utilizzando un SETTAGGIO A 5 PERIODI anziché il 14 che troviamo di default.

In questo modo l’oscillatore diventa molto più sensibile alle variazioni dei prezzi, e quindi sarà più frequente il verificarsi di situazioni di ipercomprato o ipervenduto.

Viene usato in tal modo da chi fa investimenti di brevissimo periodo o adotta strategie di SCALPING.

Per chi fosse interessato, altrove dedichiamo un articolo specifico alla strategia RSI 5 periodi.

Il Failure swing RSI

Lo stesso ideatore di questo oscillatore, ovvero John Welles Wilder Jr, ritenne di aver individuato un chiaro segnale di cambiamento di tendenza, quando si forma una figura particolare, ovvero il failure swing.

Siccome gli abbiamo dedicato un articolo specifico, rimandiamo l’approfondimento a quella pagina.

Conclusioni

Come vale per tutti gli altri indicatori di momentum, anche l’efficacia del RSI è variabile ed è proprio per questo che da solo non può costituire l’unico elemento di riferimento nel trading. Si rivela invece fondamentale come supporto da integrare ad altre analisi.

Buon trading!