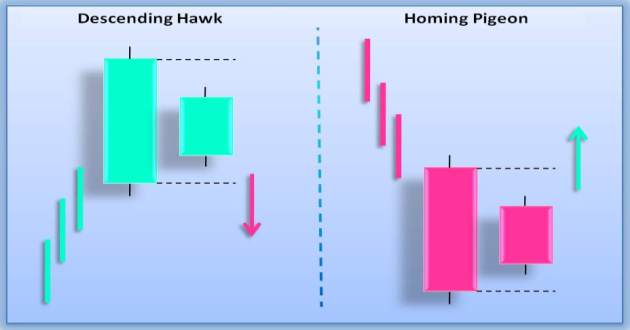

Due configurazioni molto comuni nell’ambito del trading sono i pattern HOMING PIGEON e DESCENDING HAWK, e per questo ogni trader dovrebbe conoscerli.

Sono opposti tra loro e hanno una grossa similitudine con un altro pattern molto noto, ovvero l’harami. La sola differenza rispetto a quest’ultimo è che le candele sono dello stesso colore, mentre nell’harami sono differenti.

L’Homing Pigeon è un pattern di inversione rialzista.

Il Descending Hawk è un pattern di inversione ribassista.

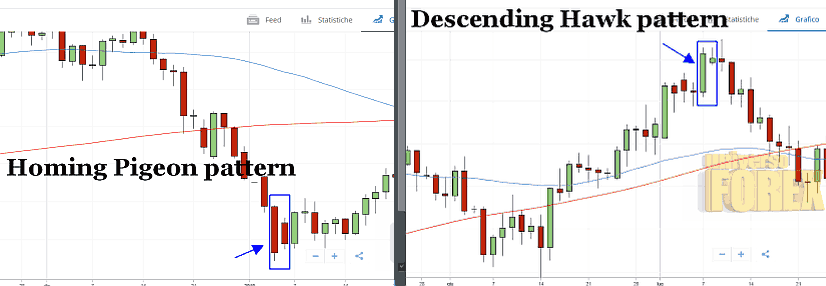

Andiamoli a vedere subito, sfruttando una nota piattaforma di investimento.

(Fonte grafica: piattaforma di investimento )

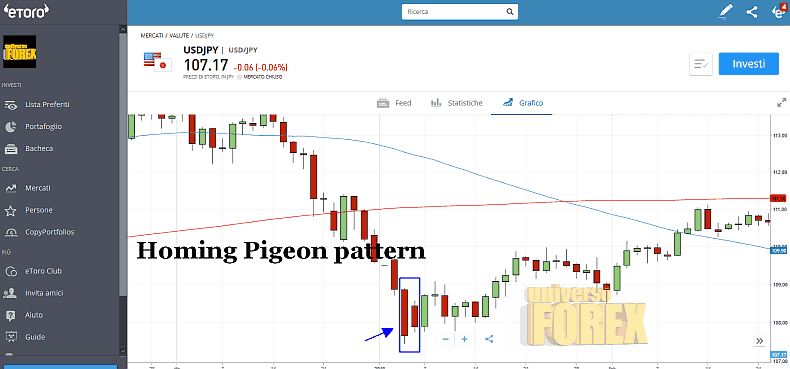

Homing Pigeon

Il termine HOMING PIGEON si traduce letteralmente in “piccione viaggiatore”… che annuncia buone notizie.

Infatti come abbiamo già detto può segnalare la fine o la perdita di forza di un trend discendente, e la possibile inversione al rialzo.

L’Homing Pigeon è così formato:

1) Una prima candela ribassista ad ampio range

2) Una seconda candela ribassista il cui body (non necessariamente anche lo shadow) è “compreso” nella candela precedente.

Vediamo un esempio concreto su …

Cosa ci dice questo pattern?

Come puoi vedere, ad una prima fase di ribasso molto decisa (la candela ha un body ampio), segue una candela che apre all’interno del range precedente (gap up), il che fa pensare ad una maggiore pressione da parte delle spinte rialziste. Questa cosa che viene confermata da una chiusura a un livello di prezzo maggiore rispetto alla candela precedente.

L’entrata a mercato dovrebbe avvenire soltanto quando c’è la conferma del pattern che si verifica con la rottura rialzista della candela ad ampio range.

E’ importante saper aspettare questo momento, perché come possiamo vedere nell’esempio, questa rottura avviene alcune candele dopo che si forma il pattern.

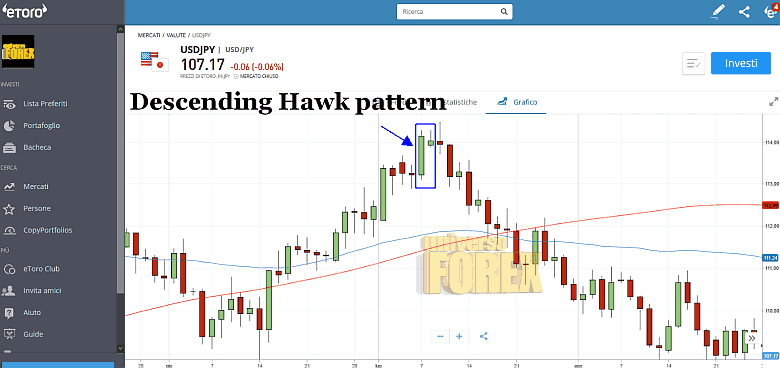

Descending Hawk

Il Descending Hawk (lettearlmente il “falco in discesa”) è l’opposto del pattern che abbiamo appena esaminato. Segnala la perdita di forza di un trend ascendente, e la possibile inversione del trend.

Questo pattern si forma così:

1) Una prima candela rialzista ad ampio range

2) Una seconda candela rialzista il cui body (non necessariamente anche lo shadow) è “compreso” nella candela precedente.

Vediamo un esempio concreto in piattaforma…

(Fonte grafica: piattaforma di investimento )

Cosa ci dice questo pattern?

Ad una prima fase di rialzo molto decisa (visto la candela ha un body ampio), segue una candela che apre all’interno del range precedente (gap down), il che fa pensare ad una maggiore pressione da parte delle spinte ribassiste. Questa cosa viene confermata dalla chiusura che non raggiunge i livelli di prezzo della candela precedente, bensì restano inferiori.

Anche in questo caso il consiglio operativo è quello di attendere sempre la conferma del pattern che si verifica con la rottura rialzista della candela ad ampio range.

Adesso proseguiamo con la nostra analisi dei pattern più noti.

Ecco quelli che dovresti studiare con attenzione: