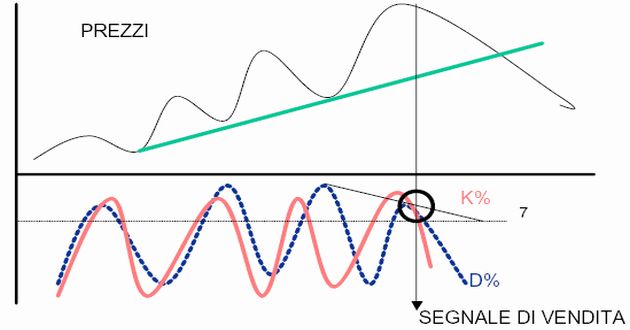

Chi fa trading online senza dubbio conosce l’indicatore stocastico (o meglio l’oscillatore), ovvero quello strumento di analisi tecnica che grazie al suo andamento ci permette di identificare le situazioni di ipercomprato o di ipervenduto, e quindi quando c’è una eccessiva tensione dal lato dei venditori o dei compratori.

Molti trader però non sanno che esistono diverse versioni di questo oscillatore: STOCASTICO LENTO e STOCASTICO VELOCE, ma ci sono anche delle molteplici sfumature tra l’una e l’altra categoria, che vengono ricondotte alla categoria dello STOCASTICO FULL.

A determinare la categoria dello STOCASTICO sono i parametri per il settaggio.

Infatti generalmente sulle nostre piattaforme di trading vengono forniti dei parametri che sono modificabili, indicati con %D, %K e Rallentamento.

_

_

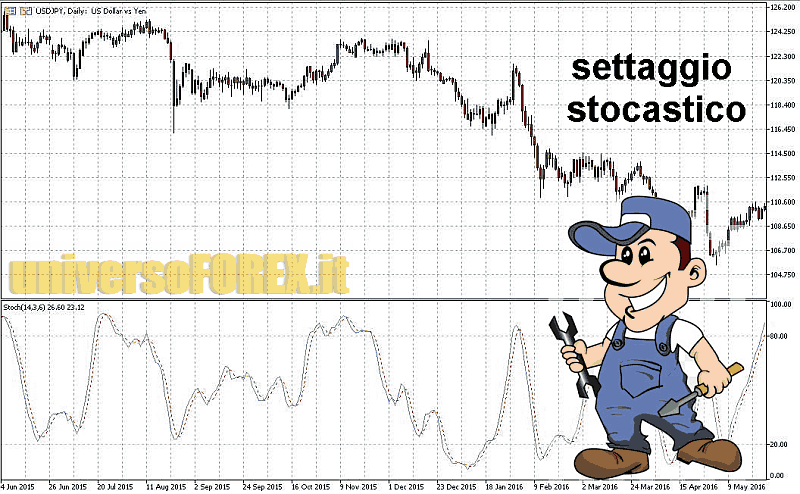

A titolo di esempio qui sopra ti facciamo vedere cosa appare sulla MetaTrader del broker , quando apriamo la finestra dei settaggi dell’oscillatore stocastico.

Come vedi ci sono diversi parametri che puoi modificare. Adesso andremo a vedere proprio cosa sono e quali conseguenza comporta modificarli.

Settare lo stocastico lento, veloce, full: i parametri

Quali sono i parametri che rendono differente o stocastico lento e veloce?

Sono tre, che vediamo rapidamente…

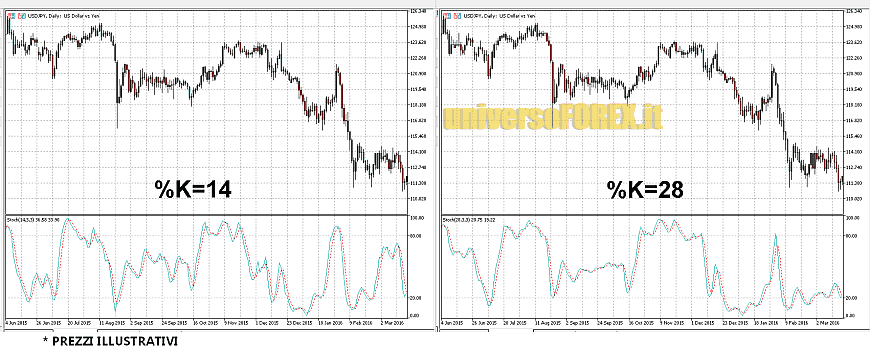

Parametro %K. Indica il numero di periodi per calcolare la K-Line (blu). In termini pratici questo valore indica il numero di candele che vengono prese in considerazione per il calcolo dello stocastico.

Nell’esempio qui sotto vediamo come cambia lo stocastico raddoppiando il parametro %K.

_

Come puoi vedere nell’immagine sul broker piattaforma di investimento , quante più candele passate vengono prese in esame tanto più appiattito risulterà lo stocastico.

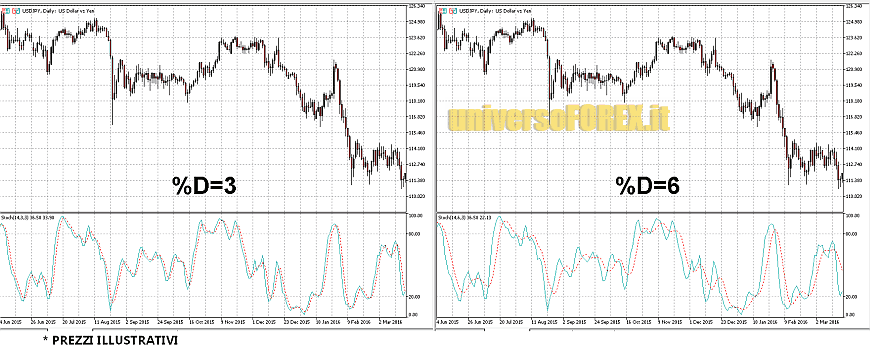

Parametro %D. Indica il numero di periodi per calcolare la D-Line (rossa), che è che la media mobile della K-Line calcolata (in questo caso) su 3 periodi.

Anche in questo caso ti mostriamo un esempio sulla nostra piattaforma, dove abbiamo raddoppiato il parametro %D.

(Fonte grafica: piattaforma di investimento )

In questo caso, andando ad alzare il parametro %D otteniamo l’effetto di rendere più “indipendente” la D-Line (rossa) dalla K-Line (blu). Questo aspetto è rilevante soprattutto per chi guarda molto agli incroci tra le due linee.

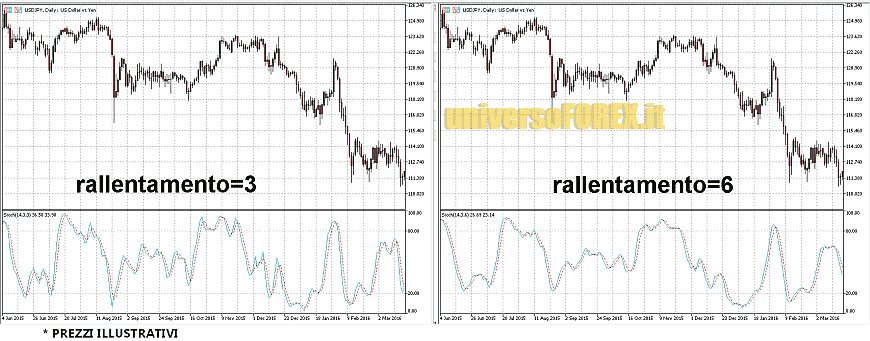

Paramentro Rallentamento. Indica il valore dello “slowing” (rallentamento appunto), che viene applicato alla prima curva (e di riflesso anche alla seconda, visto che è la media mobile della prima) per rallentarla ed addolcirla, eliminando effetti distorsivi derivati da una variabilità troppo consistente dei prezzi durante il periodo di osservazione.

Nell’esempio qui sotto sul broker vediamo come cambia lo stocastico raddoppiando il parametro rallentamento.

Stocastico lento

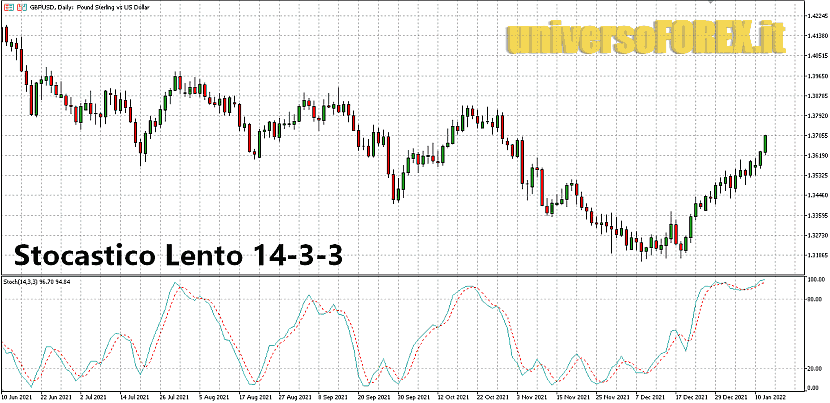

Normalmente sulla nostra piattaforma il valore di default dello stocastico è 14-3-3, che è uno stocastico LENTO per via dello “slowing” pari a 3.

Ecco un esempio sul nostro broker con stocastico settato su 14-3-3.

(Fonte grafica: piattaforma di investimento )

Viene definito “lento” perché è meno sensibile e meno veloce alle variazioni del prezzo. Come infatti puoi notare, il suo andamento è abbastanza sinuoso e segue in modo abbastanza “fedele” l’andamento del prezzo.

Il vantaggio dello Stocastico Lento è che fornisce meno falsi segnali, ma lo svantaggio è che fornisce pochi segnali di entrata.

Stocastico veloce

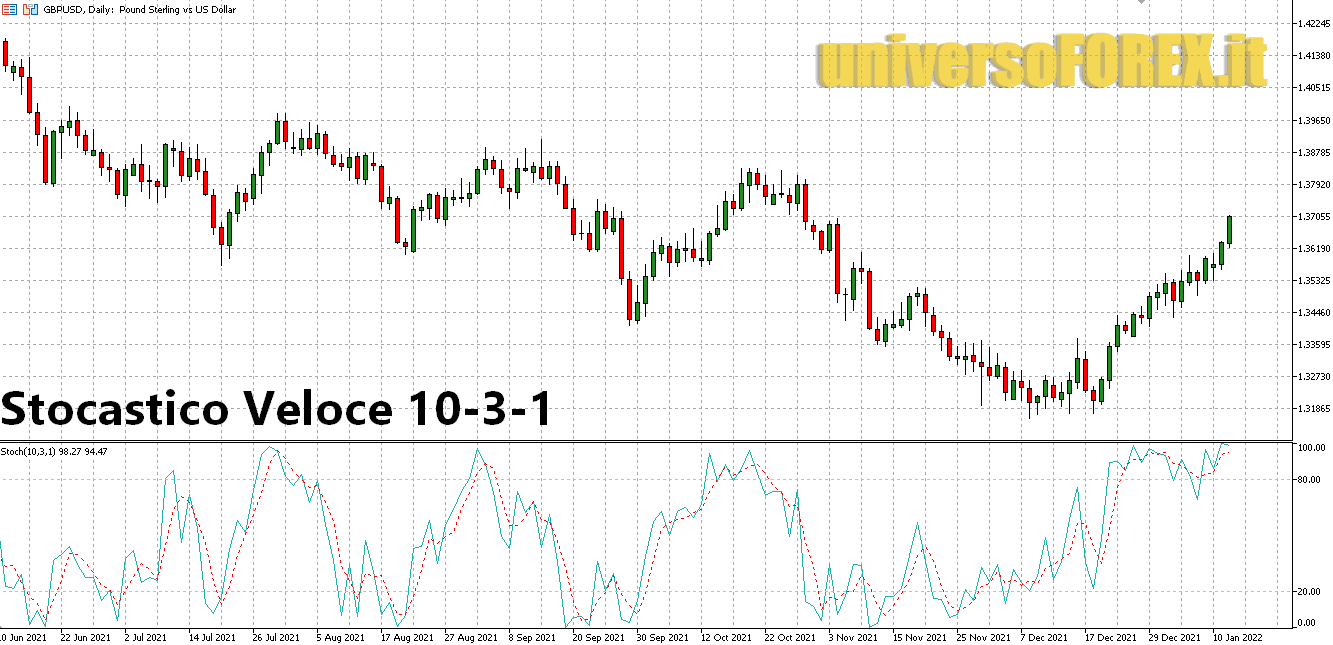

Il “Fast Stochastic (stocastico VELOCE)” è invece quello più sensibile e veloce alle variazioni del prezzo e fornisce quindi più segnali di entrata (quello originariamente inventato da Lane ad esempio aveva uno “slowing” pari a 1, ossia ininfluente).

Ma ha il grosso difetto di provocare molti falsi segnali, ed è per questo che non è molto utilizzato.

Ecco un esempio sul broker , con stocastico settato su 10-3-1.

Come si vede, il suo andamento è molto più “isterico”.

Stocastico Full

L’ultima tipologia di oscillatore stocastico è il FULL STOCHASTIC, ossia la versione completa che si ottiene modificando anche i valori dei parametri %K e %D.

Quest’ultima versione è quella più utilizzata dalla maggior parte dei trader, che in base al proprio stile di trading e alle situazioni di mercato, modificano i parametri in virtù delle loro necessità.

PER QUESTO OCCORRE SAPERE COME REGOLARE AL MEGLIO I PARAMETRI.

Lo vediamo subito…

Come regolare i parametri dello Stocastico

Se volessi disputare dei Gran Premi di FormulaUno, non potrei certo usare sempre gli stessi pneumatici ad ogni gara: stesso gonfiaggio, stesso spessore, stessa mescola.

Bisogna infatti cambiarli a seconda delle condizioni della pista, della lunghezza del percorso, del meteo e anche in base alla strategia di gara.

Con lo stocastico vale lo stesso discorso: i suoi parametri vanno scelti e modificati in base al contesto di mercato, all’asset che negoziamo e alla strategia che utilizziamo (vedremo tra poco in che modo).

Del resto, negli esempi visti poco fa sulla piattaforma di investimento , abbiamo visto come l’andamento dello stocastico può variare molto a seconda dei parametri che usiamo.

Se non lo facciamo nel MODO CORRETTO, finiamo per compromettere tutta la nostra analisi.

A quel punto lo stocastico non solo sarebbe inutile, ma addirittura dannoso.

Un grafico che chiarisce le cose…

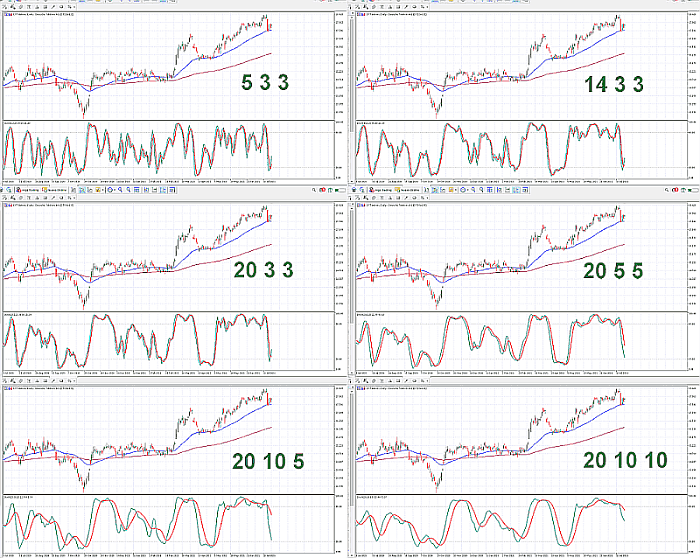

Adesso che sappiamo di cosa stiamo parlando, vediamo in che modo la scelta di un parametro piuttosto che un altro può influenzare notevolmente il nostro grafico:

a) Alzando uno qualunque dei parametri, si attenuano i movimenti dello stocastico (quindi meno segnali, ma più attendibili).

b) Abbassano i parametri, lo stocastico invece diventa molto più sensibile al movimento dei prezzi e oscilla molto di più, con il risultato che finirà spesso in ipercomprato o ipervenduto (col rischio di generare molti più segnali ma anche molti più falsi segnali).

Adesso vediamo concretamente gli effetti di cui abbiamo appena parlato.

Sulla nostra piattaforma abbiamo più grafici relativi ad uno stesso asset (durante lo stesso intervallo di tempo) nei quali alziamo progressivamente i parametri dello stocastico.

(Fonte grafica: piattaforma di investimento )

La differenza tra i vari quadranti balza subito all’occhio. Dove abbiamo impostato uno stocastico molto veloce (come nel primo quadrante, con parametri 5-3-3) l’oscillatore ha un andamento molto più isterico e genera tanti segnali di ipercomprato/ipervenduto.

Nell’ultimo quadrante in basso a destra, abbiamo uno stocastico molto lento, che si riflette nelle due curve K-line e D-line molto più appiattite, che solo poche volte generano situazioni di ipercomprato e ipervenduto.

…come personalizzare i parametri

Se vogliamo fare un’analisi tecnica più accurata con lo stocastico, dobbiamo però perdere un po’ di tempo a studiare la regolazione migliore dei parametri.

Per farla occorre tenere conto di diversi fattori, tra i quali dobbiamo trovare il giusto punto di equilibrio.

1) L’ASSET che negoziamo. Ogni asset ha le sue caratteristiche: una coppia di valute è diversa da una commodity, che è diversa da un ETF, che è diverso dalle azioni e così via.

Se voglio fare trading su un asset che NON è molto volatile, impostare lo stocastico LENTO finirà per darci risultati abbastanza piatti, e pochi segnali di ingresso. Meglio impostare uno stocastico più veloce, così da compensare l’eccessiva staticità del mercato.

Il discorso opposto vale per gli asset molto volatili, dove invece sarà il caso alzare i parametri per rendere lo stocastico più lento (molti usano ad esempio 15 5 5).

2) IL TIMEFRAME. In generale su intervalli di tempo più brevi, lo stocastico tende a oscillare in modo evidente, perché risente dei “rumori” di mercato.

Viceversa su un timeframe ampio, lo stocastico si appiattisce e fornisce meno segnali.

Per questo motivo se lavoriamo su TimeFrame brevi, serve uno stocastico lento (molti trader su 15 minuti utilizzano lo stocastico 20 5 5 oppure 17 9 3). Su TimeFrame più alti facciamo il contrario (su daily si vede spesso il setup 5 3 3 oppure 6 3 3).

3) LA STRATEGIA. Anche questo fattore è cruciale. Se vogliamo essere molto aggressivi sul mercato, e quindi saremo portati ad assumerci più rischi, allora possiamo “liberare” le fluttuazioni dello stocastico, impostandolo abbastanza veloce.

Pensiamo ad esempio alle strategie di scalping: che senso avrebbe usare uno stocastico con parametri molto alti, se l’obiettivo è avere segnali frequenti?

4) L’EVENTUALE UTILIZZO COMBINATO CON ALTRI STRUMENTI. Se non uso lo stocastico da solo (cosa che peraltro sarebbe giusto fare sempre), allora devo tenere conto anche quali sono gli altri strumenti che utilizzo.

Se ad esempio lo stocastico ci serve solo come mezzo di conferma per segnali che ci fornisce un altro indicatore, è meglio non forzarlo.

Se invece lo stocastico è il nostro strumento principale, possiamo anche forzarlo visto che poi un altro indicatore ci depurerà da un po’ di falsi segnali.

Stocastico lento, veloce, full: qual è il migliore?

A questo punto la domanda cruciale: quale stocastico è meglio usare: lento, veloce o full?

Per il tipo di personalizzazione che consente, il FULL è senza dubbio il migliore, perché ci consente di rendere il nostro stocastico più lento o più veloce a seconda delle necessità.

Ma bisogna saperlo maneggiare, perché come abbiamo detto poco fa, settare dei parametri sbagliati ci creerebbe un danno e non un vantaggio.

Anche per questo molti preferiscono usare il set di default 14-3-3 (stocastico lento per antonomasia) anziché stare lì a smanettarci.

Conclusioni

Se pensavi che lo stocastico fosse un indicatore semplice da utilizzare, ti sarai reso conto che la sua efficacia può diventare molto più elevata se lo rendiamo un poco più complesso, e non ci limitiamo a utilizzarlo con i parametri “standard” che ci danno le piattaforme di trading.

Anche se non esiste una misura assoluta o una regola precisa per settare l’indicatore stocastico, bisogna lavorarci sopra per cercare il setup migliore in base alle circostanze, perché così si potranno ottenere grandi risultati.

Buon trading!