Nel trading online, l’OSCILLATORE STOCASTICO è uno degli indicatori tecnici più utilizzati.

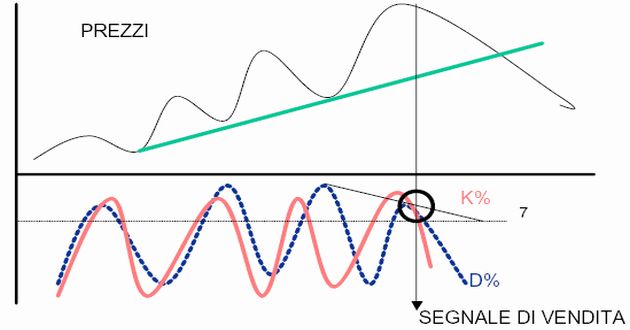

Inventato da George Lane negli anni Settanta dello scorso secolo, i trader di tutto il mondo lo apprezzano perché grazie ad esso possono provare ad anticipare la possibile INVERSIONE DEL TREND.

Graficamente cos’è l’oscillatore stocastico

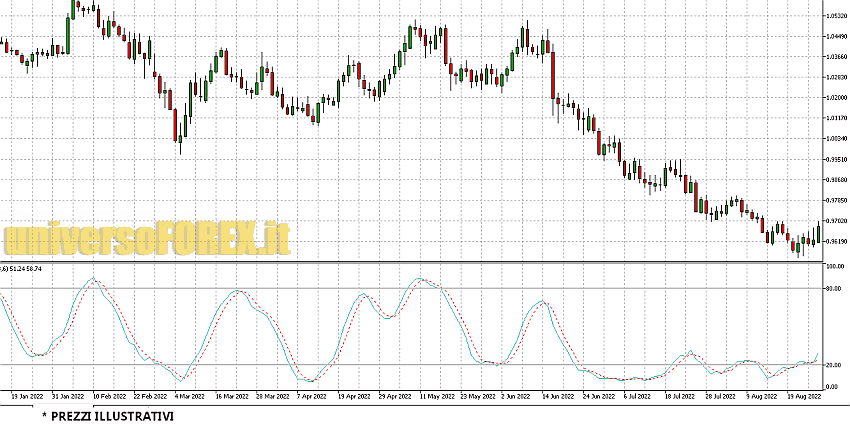

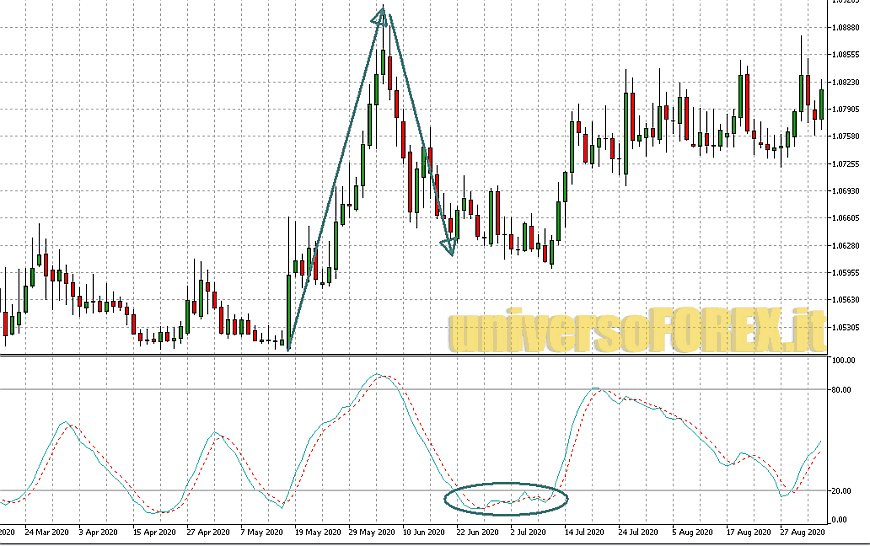

Partiamo vedendo subito come troverai rappresentato l’oscillatore stocastico sulla tua piattaforma di trading, grazie a un esempio concreto…

_

_

Come puoi vedere nell’immagine sul broker , l’oscillatore stocastico è composto da:

1) %K line (blu)

2) %D line (rossa, a volte la trovi tratteggiata)

3) Due bande poste a 20% e 80%.

Se vuoi approfondire il discorso, in coda all’articolo troverai le formule che conducono al calcolo di queste tre curve.

Adesso invece ci occuperemo dell’aspetto squisitamente operativo.

Come si utilizza l’oscillatore stocastico

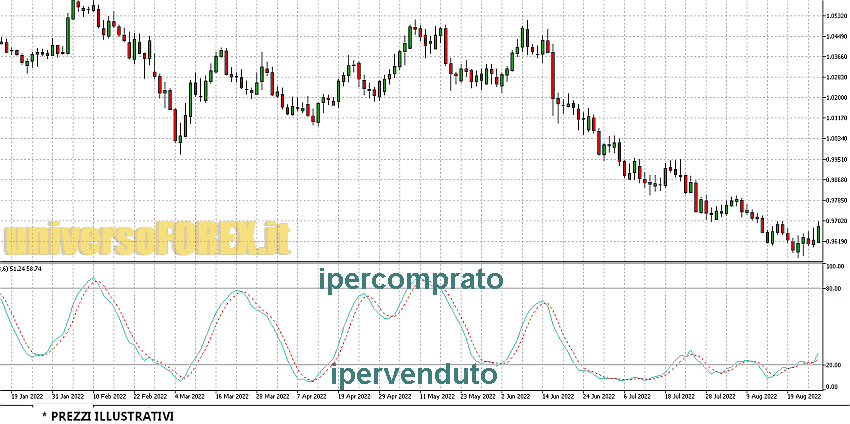

I valori dell’oscillatore stocastico possono variare tra 0 e 100. Ma sono soprattutto due i livelli davvero importanti, che abbiamo evidenziato nell’immagine sulla nostra piattaforma…

(Fonte grafica: piattaforma di investimento )

Sotto quota 20 (oppure 30) si parla di mercato in ipervenduto. In sostanza è una situazione di estrema forza dei venditori, ma proprio perché è così forte non potrà durare ancora a lungo.

Sopra quota 80 (oppure 70) si parla di mercato in ipercomprato. In questo caso c’è una situazione di estrema forza dei compratori, ma proprio perché è così forte si ritiene che non potrà durare ancora a lungo.

ATTENZIONE. Va subito sottolineato che anche se l’oscillatore stocastico si trova nelle zone di ipercomprato e ipervenduto, non è detto che ci sarà una inversione di tendenza.

Per questo motivo chi è abituato a comprare in ipervenduto e vendere in impercomprato, SBAGLIA DI GROSSO!

Adesso andremo a vedere proprio come utilizzarlo.

L’oscillatore stocastico può essere sfruttato sia quando il mercato è in una fase di trend (rialzista o ribassista), sia quando siamo nelle fasi di assenza di trend.

Vediamo come…

Come usare lo stocastico durante un trend

Per illustrare come utilizzare lo stocastico durante una fase di trend, osserva questo esempio concreto sulla piattaforma.

_

_

Come vediamo sul broker , c’è un deciso trend al ribasso che manda i prezzi in ipervenduto, dopo di che si genera una correzione che spinge i prezzi fino all’ipercomprato, ma questo recupero arriva soltanto al 50% del primo movimento ribassista.

Tutto questo ci segnala che la spinta dei compratori – pur avendo innescato un rimbalzo del prezzo verso l’alto – non è così forte da rovesciare il mercato.

A questo punto siamo pronti a entrare in azione: si genera un segnale DI VENDITA quando le due linee dello stocastico si incrociano in area di ipercomprato dopo una correzione al rialzo. Questa condizione infatti ci indica che la correzione potrebbe essere terminata.

E come vediamo nel nostro esempio su , il trade va a segno perché si genera un ribasso del prezzo.

IN CASO DI TREND RIALZISTA… Lo stesso discorso lo possiamo fare nell’ipotesi contraria, ovvero quando dopo un trend deciso al rialzo si genera una correzione che fa viaggiare rapidamente il prezzo in ipervenduto. Il prezzo però perde circa il 50% rispetto a quanto guadagnato in precedenza, e ciò ci fa pensare che il mercato resta ancora in mano ai rialzisti.

A questo punto, quando si verifica l’incrocio delle linee dello stocastico nell’area di ipervenduto, otteniamo un segnale DI ACQUISTO. Come vediamo nel grafico qui sotto sulla nostra piattaforma .

E anche in questo caso la previsione è corretta.

_

(Fonte grafica: piattaforma di investimento )

PRECISAZIONE. Per ridurre il numero di falsi segnali, il migliore settaggio dell’oscillatore sarebbe con i parametri 20-5-5 e non con 14-3-3 che vengono proposti normalmente come default dalle piattaforme.

Come usare lo stocastico durante le fasi laterali (assenza di trend)

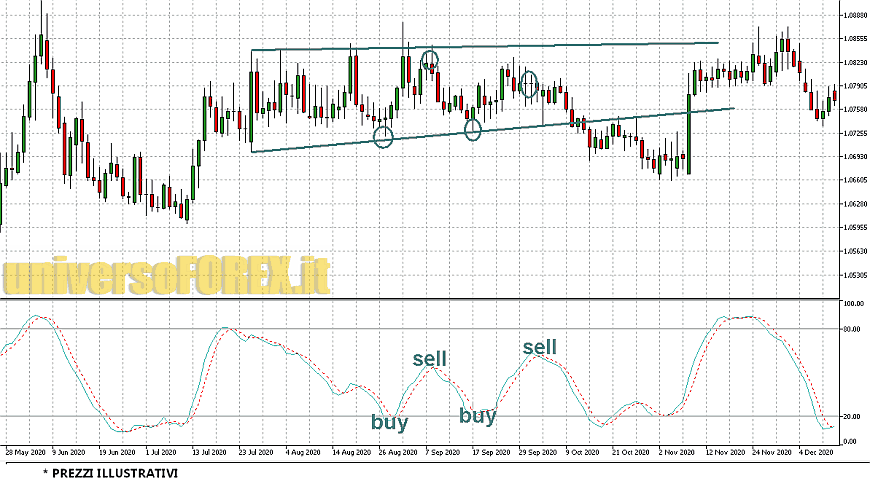

Molti ritengono che lo stocastico dia il meglio di sé per generare segnali durante le fasi laterali, ovvero di non-trend.

In questo caso proiettiamo in avanti una linea che congiunge i primi due picchi superiori, e proiettiamo in avanti un’altra linea che congiunge i primi due picchi inferiori.

Lo vediamo su questo esempio tratto da .

A livello operativo, ACQUISTIAMO tutte le volte che il prezzo tocca la trendline inferiore e le due linee dello stocastico si incrociano nella zona di ipervenduto. Usciamo dalla posizione quando le due linee dello stocastico si incrociano di nuovo.

Viceversa VENDIAMO tutte le volte che il prezzo tocca la trendline superiore e le due linee dello stocastico si incrociano in zona di ipercomprato. Anche in questo caso, usciamo dalla posizione quando le due linee dello stocastico si incrociano di nuovo.

Se guardi l’immagine sul broker , potrai constatare che il risultato che abbiamo ottenuto è assolutamente notevole.

Usare lo stocastico sulle divergenze

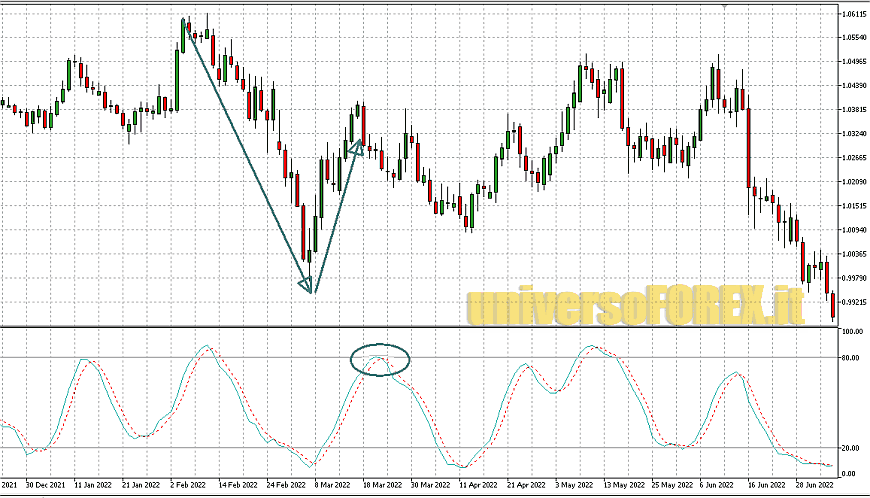

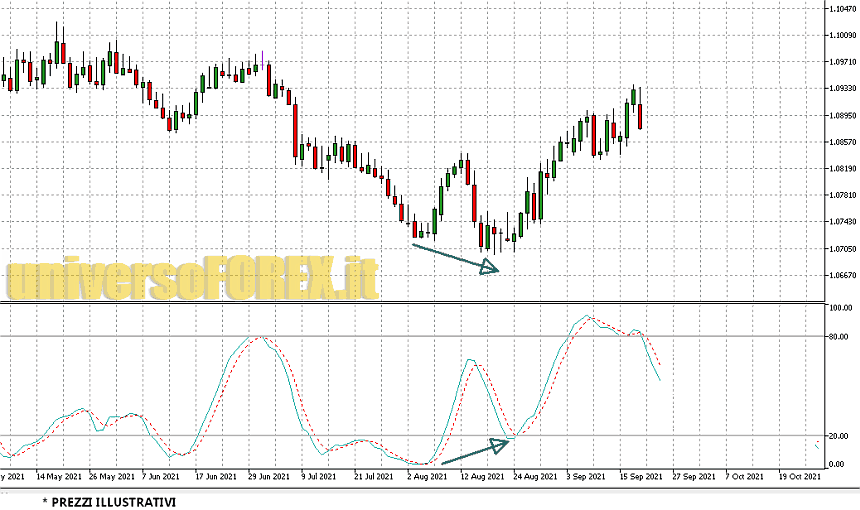

Un altro modo di operare con l’oscillatore stocastico prevede lo sfruttamento delle divergenze tra il suo andamento e quello dei prezzi.

Questa situazione si verifica quando lo stocastico va in rialzo mentre i prezzi vanno in ribasso, oppure quando lo stocastico va in ribasso mentre i prezzi vanno in rialzo.

Quando si verifica uno scenario del genere, segnala con una certa affidabilità la possibile inversione del trend (o quantomeno di un suo esaurimento).

Per esaminare l’ipotesi di divergenza, sfruttiamo un altro screenshot in piattaforma:

(Fonte grafica: piattaforma di investimento )

Come possiamo notare, sul grafico dei prezzi si formano due minimi decrescenti, ma in loro corrispondenza sullo stocastico si generano due minimi crescenti. Questo caso si definisce divergenza rialzista, che anticipa un rialzo.

Ovviamente può verificarsi anche il caso opposto, ovvero quello di divergenza ribassista, quando sui prezzi abbiamo due massimi crescenti mentre l’oscillatore ha due massimi decrescenti.

Le tre versioni: fast, slow, full

Facciamo un passettino indietro, perché dobbiamo precisare una cosa.

Esistono ben tre versioni dell’oscillatore stocastico, in relazione a come vengono impostati i parametri %K , %D e “slowing”.

1) Lo stocastico lento (slow stocastic) è quello che troviamo di default sulla nostra piattaforma, con parametri 14-3-3. Viene definito “lento” perché è meno sensibile e meno veloce alle variazioni del prezzo. Fornisce meno segnali, ma più affidabili.

2) Lo stocastico veloce (fast stocastick) è quello originario di Lane, che aveva il parametro “slowing” pari a 1. Tuttavia risultava troppo reattivo alle variazioni del prezzo: forniva molti segnali, ma era tanti anche quelli “falsi”.

3) Lo stocastico completo (full stocastic) è quello in assoluto più utilizzato dai trader oggi. E’ personalizzabile sia per il numero di periodi da prendere in considerazione, sia il numero di periodi per il %K che il numero di periodi del %D.

Conclusioni

L’oscillatore stocastico è un preziosissimo alleato nel trading, anche se è sempre consigliabile utilizzarlo sempre in tandem con alto indicatore, mentre non è consigliabile sfruttarlo da solo.

Questo perché quando ci segnala che siamo in ipercomprato o ipervenduto, non ci dà una indicazione di quanto questa fase durerà. E potrebbe andare avanti anche a lungo, e durante questo periodo se utilizzassimo solo lo stocastico, finiremmo per avere molti falsi segnali.

Possiamo dire quindi che il suo migliore utilizzo è come rafforzativo alla propria analisi.

APPENDICE: Formula oscillatore stocastico

In chiusura ti mostriamo anche il modo in cui si calcola l’oscillatore stocastico, anche se lo facciamo solo a titolo accademico, visto che sulle piattaforme viene ricavato in automatico dagli elaboratori.

Però comunque può essere una lettura interessante, per cui ti suggeriamo di farla.

1) Calcolo della %K Line (blu). Possiamo dire che rappresenta la percentuale del prezzo di chiusura, nel periodo misurato.

La formula per calcolarla è la seguente:

%K = 100 * [(CHIUSURA – MINn) / (MAXn – MINn)]

In questa formula:

MINn = minimo degli ultimi n giorni;

MAXn = massimo degli ultimi n giorni;

CHIUSURA = prezzo di chiusura odierno;

In sostanza il calcolo dello stocastico avviene come confronto i prezzi di chiusura e il prezzo minimo in un periodo di tempo prestabilito, con la differenza tra il massimo e il minimo raggiunti nello stesso periodo. Di solito questo periodo è 14.

2) Calcolo della %D Line (rossa).

La formula è semplice:

%D line = media mobile (% K).

Quindi non è nulla di più che la media mobile (di solito calcolata su 3 periodi) della %K line. Serve a filtrare i movimenti erratici del fast stochastic, e generare un effetto di crossover con la linea %K .